THƯ VIỆN PHÁP LUẬT

Đăng nhập

Bạn vui lòng đăng nhập. Bạn cũng có thể đăng nhập bằng tài khoản của ThuVienPhapLuat.vn hoặc Đăng ký nếu bạn chưa có tài khoản

© 2025 THƯ VIỆN PHÁP LUẬT

Hotline: 0838 229 966

THƯ VIỆN PHÁP LUẬT

Đăng nhập

Bạn vui lòng đăng nhập. Bạn cũng có thể đăng nhập bằng tài khoản của ThuVienPhapLuat.vn hoặc Đăng ký nếu bạn chưa có tài khoản

© 2025 THƯ VIỆN PHÁP LUẬT

Hotline: 0838 229 966

Hãy đăng nhập hoặc đăng ký để biết được tình trạng hiệu lực và các thông tin liên quan khác của văn bản

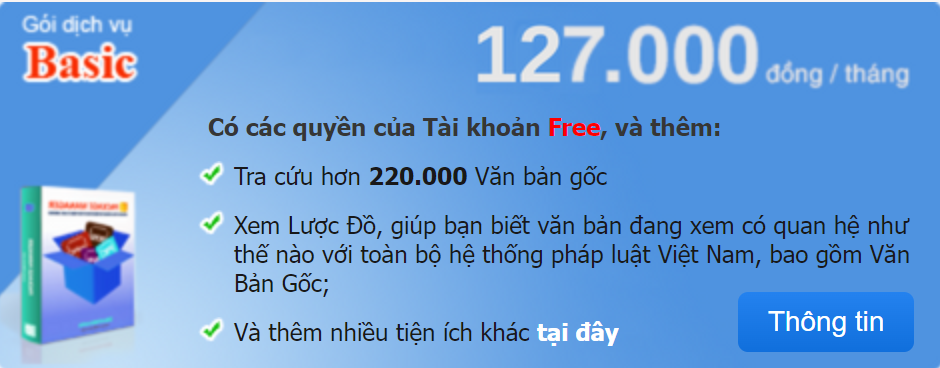

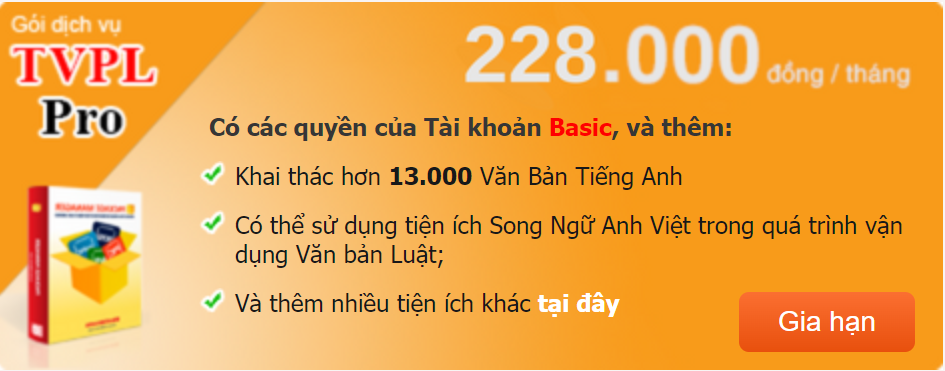

Đăng ký tài khoản

Bạn đã là Tài khoản thì đăng nhập để sử dụng tiện ích

THƯ VIỆN PHÁP LUẬT

Đăng ký tài khoản

© 2025 THƯ VIỆN PHÁP LUẬT

Hotline: 0838 229 966

Vui lòng nhập địa chỉ Email mà bạn đã dùng đăng ký tài khoản để khôi phục mật khẩu